中一签新股,最高跌幅达60%,浮亏数万元,你还敢打新吗?

4月19日,有5只新股上市,其中两家破发,三家上涨。两家破发的公司均在科创板上市。

2022年以来,上市新股出现大面积破发。根据《财经》记者统计,截至4月19日,今年A股市场上市的新股有104只,其中59只股票已经破发,约占56.7%,这一破发比例创下近十年新高。

其中,跌幅最大的是今年1月在科创板上市的新股翱捷科技,其上市首日即下跌超30%,此后股价持续下挫,近期跌幅一度超过60%。除此之外,还有十余只新股今年上市后跌幅超过30%。

从板块来看,这些破发的新股多为在科创板和创业板上市的股票。《财经》记者统计发现,今年在科创板和创业板上市的新股,破发比例已超65%。

新股中签已不再是赚钱的代名词。在新股频频破发背后,投资者也不再盲目参与打新,近期发行的新股中签公告显示,参与网上申购的人数已大幅缩水。即便打新成功,还是有很多中签者选择弃购。4月17日,今年以来发行价最高的新股、科创板企业纳芯微,即出现7.8亿元的高额弃购。

与往年相比,今年新股为何大面积破发?

多位受访分析人士指出,新股市场表现较差,一方面受到近期市场大跌情绪低迷的影响,另一方面则和部分新股发行价定价较高有关。亦有分析人士认为,新股破发,也是注册制下市场回归理性的一种表现。

新股破发屡创纪录

2022年,新股频频破发。进入4月,新股上市破发幅度越来越大,屡屡创新纪录。

如4月8日,国内示波器龙头企业普源精电上市首日即破发,收盘下跌34.66%,跌幅创近25年来新股上市首日跌幅之最。4月12日,另一家在科创板上市的新股唯捷创芯,开盘下跌30.93%,收盘跌幅达36.04%,再度刷新今年新股上市首日破发纪录。

根据《财经》记者统计,截至4月19日,今年以来A股上市的新股有104只(含北交所),已有59只破发,约占57%。而在过去十年的大多数年份中,新股在上市当年的破发率不及2%。

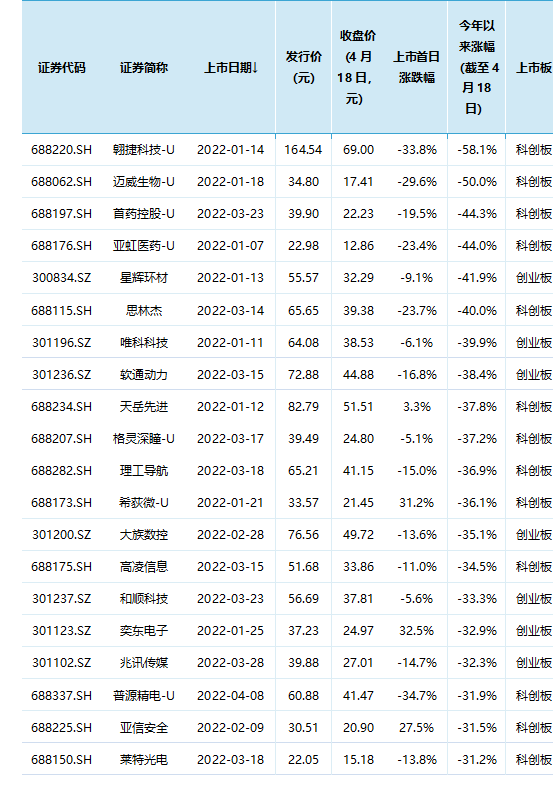

在今年破发的新股中,两只股票价格已腰斩。其中,翱捷科技较发行价跌去58%,迈威生物则跌了50%。此外,首药控股、亚虹医药、思林杰等跌幅超过40%。

翱捷科技发行价为164.54元/股,今年1月14日于科创板上市,最新价为68.5元。其上市首日即下跌33.75%。此后股价一路下滑,近期最低跌至63元/股,跌幅超过60%。截至4月18日,其股价收报69元/股,较发行价下跌58%。

早在翱捷科技申购前,就有投资者表示:“164元的发行价太高了,上市100%会破发。”

公开资料显示,翱捷科技是一家提供无线通信、超大规模芯片的平台型芯片企业,公司的芯片产品主要应用于消费电子和智能物联网设备两大领域。

这家公司背后股东背景强大,包括多家知名公司和机构,其第一大股东为阿里巴巴,其他股东还包括小米、上海浦东系,投资大咖红杉资本、深创投、红土创投等。

不过,该公司经营业绩一般。公司招股书显示,2017年-2020年,公司分别实现营业收入0.84亿元、1.15亿元、3.98亿元、10.81亿元,归属于母公司股东的净利润(简称净利润)连续亏损,四年累计亏损44.46亿元。

另一只腰斩股迈威生物,于1月18日在科创板上市,其发行价为34.80元/股,目前股价下跌50%。该公司是一家创新型生物制药企业,主要产品为抗体药物。该公司业绩表现也较为一般,2017年-2020年连续四年亏损,2020年营业收入仅500多万元。

新股上市大幅破发,令中签的投资者账户缩水。根据《财经》记者统计,在目前破发的50多只新股中,按照4月18日收盘价计算,投资者中一签的浮亏金额为几十元到数万元不等。

其中,跌幅最大的翱捷科技给投资者带来的浮亏最多,中一签浮亏4.78万元。此外,还有十余只新股,投资者中一签的浮亏金额在万元以上,如天岳先进、软通动力、大族数控、思林杰、唯科科技等。

新股频频破发,还给后续上市的新股带来了困扰:一是参与打新的投资者数量减少。有投资者表示,已经暂停申购新股了。二是即便打新中签,有投资者也会选择弃购。

4月17日,发行价高达230元的科创板新股纳芯微,即出现7.8亿元的大额弃购。

当日,纳芯微的发行结果公告显示,公司A股IPO网上发行,投资者弃购338.15万股,弃购金额达7.8亿元,占公司网上发行总数872.35万股的38.76%。这意味着,有近四成在网上申购中签的投资者选择了弃购。

作为今年以来发行价最高的新股,纳芯微起初拟募资7.5亿元,最终募资58亿元,被称为年内的“超募王”。

弃购之外,新股申购户数也在大幅缩水。近日,部分新股申购人数已较高峰时下降一半左右。如科创板新股赛微微电,其4月14日公布的数据显示,网上投资者有效申购户数为320万户,创近年来新低,较此前新股申购高峰时期减少了300万户。创业板新股中一科技公布的数据显示,其网上投资者有效申购户数为1011万户,也创下近年来新低,较高峰时期1500多万户减少了近500万户。

表:今年以来跌幅超30%的新股 (截至4月18日)

数据来源:《财经》记者根据Wind数据整理

“新股不败”神话为何终结?

“新股不败”的神话已是过去时,“打新”成为一种风险投资。

对于新股破发特别是大幅破发的原因,多位受访分析人士指出,新股市场表现较差,一方面有近期市场大跌情绪低迷的原因,另一方面也跟部分新股发行价定价较高有关。

华兴证券(香港)首席经济学家兼首席策略分析师庞溟告诉《财经》记者,近期市场依旧比较波动,投资者信心尚缺乏坚固基础,观望情绪较为浓厚。定价较为激进、基本面缺乏吸引力、业绩长期来看不稳定、未能建立起投资护城河的新股破发概率较大。

万家基金研究显示,首日破发新股特征,主要集中在“高股价”“高募资额”“高估值”“未盈利”等企业。对于那些发行市盈率高于行业市盈率,公司基本面一般的新股,投资者选择“用脚投票”。

比如新股“弃购王”纳芯微,其230元/股的发行价为今年以来最高发行价,或让不少投资者却步。公司也在发行公告中提示了风险,230元的发行价,对应2020年的扣非净利润摊薄后的市盈率高达574倍,高于中证指数有限公司发布的发行人所处行业最近一个月平均静态市盈率,高于同行业可比公司静态市盈率平均水平。

不过,如果该发行价与纳芯微2021年的盈利对比,估值则较为合理。230元/股对应2021年的扣非净利润摊薄后的市盈率为107倍,低于可比公司思瑞浦(116倍)。

对于近期新股发行是否存在“三高”问题(即高发行价、高市盈率、高募资额),也有投行人士持不同观点。

“发行价、市盈率比较正常,没有越发越高。主要是大环境问题,整个一季度大盘都是往下的,二级市场大量资金撤出。市场情绪不高,破发会传染,弃购也会传染。”有投行人士告诉《财经》记者。

情绪的影响在4月11日体现得尤为明显。当天,科创50指数首次跌破1000点,投资者被悲观情绪笼罩。次日,科创板新股经纬恒润发行结果出炉,遭弃购3.95亿元,弃购比例也达到了罕见的10.87%。

万家基金认为,在新股密集破发的同时,可以发现一、二级市场间差价相较注册制初期大幅降低,这一现象反映了注册制下首发定价机制实现价值发现功能的进一步提升,是注册制改革深化下新股市场短期自发动态调整的一个缩影,同时也与近期二级市场走势偏弱、市场资金风险偏好降低有一定的关系。

新股破发背后是风险认知重建的过程,也是新股定价机制博弈再平衡的过程。

过去一段时间,A股市场频现低发行价新股,机构“抱团压价”现象严重。针对此问题,2021年9月询价新规实施,强化了新股市场化定价。

目前的新股询价、发行规则,是否还有完善的空间?

资深投行人士王骥跃提出了两点建议:一是针对现行的询价机制,剔除家数可以有所调整,把现在的剔除最高的1%,调整为剔除掉超过所有报价中位数30%以上或50%以上的报价,“这是为了避免一些机构报出不正常的价格又可以入围的情况。”

此外,他还建议可以考虑修改中止发行的规则,“网上发行认购率不够70%,实际上就是网上投资者不认可了,这个时点再发行其实并不合适,也应当中止发行。但现在的规则是总体认购率不到全部发行额的70%才中止发行,在网下申购占大部分比例的情况下,这种情况几乎不可能出现,并不合理。”

有分析认为,未来,随着注册制的全面推进,新股破发或将成为常态,这是A股市场回归理性,市场化价值发现功能逐渐发挥作用的体现。

声明:本站所有资源版权均属于原作者所有,这里所提供资源均只能用于参考学习用,请勿直接商用。若由于商用引起版权纠纷,一切责任均由使用者承担。如若本站内容侵犯了原著者的合法权益,可联系我们进行处理,邮箱:502212423@qq.com。

成为VIP

成为VIP